El modelo 130 es una declaración trimestral del impuesto de la renta de las personas físicas, en el que se liquida el pago fraccionado del impuesto. Es decir que los contribuyentes están obligados a efectuar cuatro pagos fraccionados de forma trimestral.

La declaración del modelo 130 es utilizado por los contribuyentes del impuesto sobre la renta de las personas físicas. Toda persona física o miembro de comunidades de bienes o sociedades civiles que tributen o que ejerzan actividades económicas.

Lea TAMBIÉN: QUÉ ES UN PREJUICIO

Tales actividades pueden ser agrícolas, ganaderas, forestales y pesqueras. Cada una calculan el rendimiento neto con arreglo al método de estimación directa.

También aplica el modelo 130 para aquellas personas que realizan actividades profesionales. Salvo que al menos un 70% de los ingresos, sean procedentes de la actividad profesional y tengan retención o ingreso a cuenta.

En el caso de sociedades civiles y comunidades de bienes, el pago y la declaración anual correspondiente a los rendimientos obtenidos, se efectuará por cada uno de los socios en proporción a su participación.

¿Quién debe presentar el modelo 130?

Aquellos que deben presentar el modelo 130 son:

- Empresarios dados de alta en actividad calificada de empresarial siempre y cuando no estén en el sistema de módulos.

- Los autónomos que realicen una actividad profesional, salvo que al menos el 70% de sus ingresos procedentes de la actividad profesional hubieran tenido retención o ingreso a cuenta en el ejercicio anterior.

- Aquellos que participen en una comunidad de bienes en cuanto a los ingresos que le correspondan , en función del porcentaje de participación en la organización.

¿En qué momento se debe presentar el modelo 130?

Siempre debe presentarse en los meses de enero, abril , julio y octubre tal como aparezca en el calendario fiscal respectivo al año en curso.

- Primer trimestre: del 1 al 20 de abril

- Segundo trimestre: del 1 al 20 de julio

- Tercer trimestre: del 1 al 20 de octubre

- Cuarto trimestre: del 1 al 30 de enero

Es preciso aclarar que se hace referencia a los días hábiles, así que en caso de que coincida el último día del periodo con día festivo se aplaza el fin del periodo hasta el siguiente día hábil.

¿Cuáles son las formas para presentar el modelo?

Existen solo dos formas para presentar el modelo 130, la electrónico o en papel:

La presentación electrónica es a través de la web de la agencia tributaria. Se puede realizar personal o contar con el apoyo de un asesor o gestor.

En cuanto a la presentación en papel del modelo , es el que se genera por la aplicación que la propia agencia tributaria pone a disposición en su web. Esta opción es la que permite la creación del modelo en formato pdf para su posterior impresión para presentarlo en el banco o en las propias oficinas de hacienda.

¿Cómo rellenar el modelo?

Para realizar el modelo se debe tener en cuenta lo siguiente:

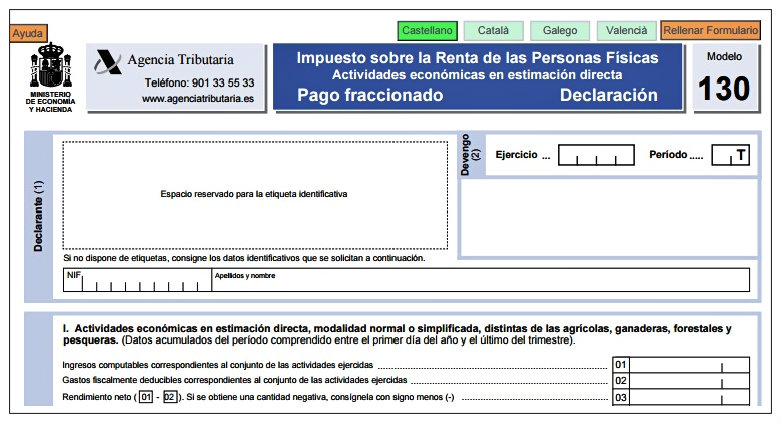

Declarante: es el que incluye el número de identificación fiscal, nombre y apellidos como declarante.

Devengo: es aquel que indica el ejercicio al que corresponde la declaración y el periodo trimestral según las abreviaturas 1T, 2T, 3T ó 4T para cada uno de los cuatro trimestres.

Es preciso tener en cuenta que se debe declarar el rendimiento neto, o beneficio del ejercicio acumulado hasta el momento de su realización. El rendimiento neto es la diferencia entre ingresos del conjunto de actividades ejercidas y gastos fiscalmente deducibles.

Liquidación: donde declaras el impuesto que has de pagar.

Apartado I y II

En el modelo 130 te encontrarás con el apartado I y las siguientes casillas que deberás llenar con los datos correspondientes:

- Casilla [01]: los ingresos que se ha tenido a lo largo del año.

- Casilla [02]: ingresos pero con los gastos.

- Casilla [03]: la diferencia entre los ingresos casilla [01] y los gastos casillas [02]. También aparece el rendimiento neto, que es la diferencia entre ingresos del conjunto de actividades ejercidas y gastos fiscalmente deducibles.

- Casilla [04]: el 20% del importe de la casilla [03] siempre y cuando este sea positivo. Si es negativo, se coloca cero.

- Casilla [05]: aquí se coloca la suma de los importes que aparecen en las casillas [07] y [16] de los modelos 130 que hayas presentado anteriormente a lo largo del año.

- Casilla [06]: es la suma de todas las retenciones que se ha aplicado a las facturas desde el primer día del año.

- Casilla [07]: se resta los importes de las casillas [05] y [06] a la casilla [04]. Si el resultado da negativo, se coloca el signo negativo (-) delante de la cifra.

El apartado II solo se debe llenar si trabajas con actividades agrícolas, ganaderas, forestales o pesqueras:

- Casilla [08]: los ingresos que se han tenido por este tipo de actividades a lo largo del año, incluyendo las ayudas y subvenciones a la actividad. No se incluye inversiones o indemnizaciones.

- Casilla [09]: 2% del importe de la casilla [08] para calcular el rendimiento. No se tienen en cuenta los gastos.

- Casilla [10]: aquí se coloca la suma de todas las retenciones que se ha aplicado a las facturas de estas actividades desde el primer día del año.

- Casilla [11]: se resta el importe de las casillas [10] a la casilla [09]. Si el resultado da negativo, colocas el signo negativo (-) delante de la cifra.

Apartado III

Este apartado es el resultado final de lo que deberás pagar:

- Casilla [12]: el resultado de la suma de las casillas [07] y [11]. Mismo procedimiento, si da negativo, escribe un cero.

- Casilla [13]: si los ingresos son muy bajos puede deducir 100 euros, siempre y cuando se cumpla los requisitos.

- Casilla [14]: resta la casilla [12] menos la [13]. Si es negativo aplica la misma formula anterior.

- Casilla [15]: se consigna los valores negativos de las declaraciones de trimestres anteriores, siempre dentro del mismo año. Es importante que en esta casilla el importe no sea superior al de la casilla [14].

- Casilla [16]: solo genera complicación si el resultado de la casilla [14] ha sido positivo y si se está pagando un préstamo por la compra o rehabilitación de una vivienda.

- Casilla [17]: diferencia entre las casillas [14] y [15].

- Casilla [18]: solo se debe llenar si se presenta una declaración complementaria por el mismo concepto, ejercicio y periodo.

- Casilla [19]: el resultado de restar la casilla [17] menos la [18]. Este será el resultado de la declaración.

Para mayor información consulta las páginas oficiales.